科创板做市商机制政策落地 对合规风控提出更高要求

本报记者 吴婧 上海报道

2022年5月13日,中国证监会正式发布《证券公司科创板股票做市交易业务试点规定》(以下简称“《做市规定》”),将在科创板引入股票做市商机制。同日,上交所起草配套实施细则和业务指南征求意见稿,对科创板做市交易业务作出具体的交易和监管安排。

上海证券交易所相关负责人表示,《做市规定》对科创板做市商准入条件与程序、事中事后监管等方面作出规定,为科创板引入做市商机制提供了上位法依据。

一位券商人士对《中国经营报》记者表示,《做市规定》正式稿与此前征求意见稿基本一致。需要注意的是,其中对公司合规风控提出了更高要求,要求公司近一年各业务均未出现重大违法违规。

试点准入门槛较高

目前,我国银行间债券市场、新三板、科创板等逐步引入做市制度,但仍处于初期。在广发证券非银首席分析师陈福看来,除外汇市场门槛较高、券商较少参与外,其他领域已有涉足,首批公募REITs均有2~8家券商为其做市。我国ETF(交易型开放式指数基金)引入做市商,提升流动性成为各家公募ETF竞争的主赛道。此外,目前银行间债券市场尝试做市的券商共33家。2021年9月,我国设立北交所,拟引入做市机制。2022年3月,沪深交易所宣布中国存托凭证将在竞价交易制度下引入竞争型做市商制度。

陈福认为,与新三板相比,科创板对做市商要求更为严格。做市券商需有雄厚的资金实力、充足的库存标的和广泛的客户基础,做市制度将利好头部优势券商。

《做市规定》共十七条,主要包括做市商准入条件与程序、内部管控、风险监测监控、监管执法等方面的内容。规则发布后,符合条件的证券公司可以按照要求向证监会申请科创板股票做市交易业务试点资格。

在安信证券研究中心非银行业高级分析师张经纬看来,科创板引入做市制度,将有助于提升市场交投活跃度,提升市场流动性和有效性。对于券商而言,将带来增量业务,优化重资本业务结构。

在资本实力方面,《做市规定》要求申请券商最近12个月净资本持续不低于100亿元,开展做市业务应使用自有资金参与;在合规风控方面,申请券商需最近三年分类评级在A类A级(含)以上。证监会对试点券商特别提出完善业务隔离制度等严格要求,以防范做市交易业务与经纪、自营、资管等业务间的潜在利益冲突;在技术系统方面,券商向证监会提交申请材料前,需通过上交所的技术系统评估测试。

中银证券分析师张天愉认为,本次试点准入门槛较高,根据上市公司年报及中证协数据,同时满足最近三年分类评级在A类A级(含)以上和最新公布净资本不低于100亿元的券商仅26家。

值得一提的是,为稳妥推进在科创板引入做市商机制,做好与《做市规定》的衔接,上海证券交易所起草了《上海证券交易所科创板股票做市交易业务实施细则(征求意见稿)》(以下简称“《实施细则》”)和《上海证券交易所证券交易业务指南第×号——科创板股票做市(征求意见稿)》(以下简称“《业务指南》”),对科创板做市交易业务进行进一步规范与管理。

上海证券交易所相关负责人表示,按照《做市规定》的要求,《实施细则》和《业务指南》对科创板做市交易业务作出更加具体细化的交易和监管安排。一是明确做市服务申请与终止。科创板股票做市服务申请采用备案制,鼓励具备做市交易业务资格的保荐机构或者实际控制该保荐机构的证券公司在持续督导期间为其保荐的科创板股票提供做市服务。二是明确做市商权利与义务。做市商应使用自有资金,通过专用证券账户开展做市交易业务,向市场提供买卖双向报价,遵守权益变动披露及短线交易等相关规定。对于积极履行做市义务的做市商,将适当给予交易费用减免或激励。三是明确做市商风险管理和内部控制要求。做市商应当建立风险防范与业务隔离机制,健全内部控制和风险管理制度,设置定期压力测试机制,确保合规有序开展做市交易业务。

提高市场流动性

申万宏源证券研究所非银分析师许旖珊认为,当前科创板流动性整体仍较好,注册制时代市场容量持续扩张,未来在市场竞价交易成交低迷时,做市商可维持市场流动性,增加市场活跃度。

国泰君安证券新股研究首席分析师王政之认为,做市机制是科创板现有竞价交易机制的补充,与新三板只允许做市交易、竞价交易二者选一不同,科创板股票可以采用混合交易制度,对于原本流动性较差的科创板股票将起到一定流动性改善作用。

在许旖珊看来,年初至今科创板平均每日流通值换手率为2.46%,略高于上证主板A股的2.09%。2022年5月13日,当日420家科创板企业中171家换手率低于1%(占比41%),420家科创板个股平均单日成交额约7150万元。未来全面注册制推进,IPO常态化下A股市场容量将持续扩张,部分个股流动性紧张问题将凸显,做市商制度可有助于增加个股流动性、平抑价格大幅波动。

陈福认为,与方向性业务相比,做市业务受行情影响较小,有利于券商收入稳定。券商的做市业务是指券商在市场上双边报价,以自有资金和证券与投资者进行证券交易,通过与不同对手方买卖交易的差价赚取收益。于券商而言,作为非方向性业务,做市可以熨平业绩波动。于市场而言,做市增强市场的流动性,避免公司在上市后无法正常开展交易。同时,做市商的理性报价可以减少偏离正常价格水平的非理性交易。对市场和券商来说,做市是一种互利共赢。

通过对做市业务的收入进行分拆,并对市场规模增速、做市规模占比等因素进行假设,对中国做市业务空间进行测算,陈福预计,在保守至乐观的范围内,2023年公募REITs、ETF、场外衍生品、新三板、科创板做市可以为券商带来营收合计约385.10亿~540.95亿元,而2025年则为617.87亿~888.38亿元。未来券商重资产业务的结构或发生转变,做市或将成为收入增长第二曲线。

科创板券商股票流动性业务指南拓展阅读

热门文章

- 4名中国登山者登顶珠峰

2022-05-18 07:27 - A-SOUL风波引发V圈地震,字节做错了什么?

2022-05-17 19:24 - 荣耀笔记本新品发布,全新荣耀MagicBook 14全球首款14寸70W强性能轻薄本

2022-05-18 01:24 - 43dB 宽频降噪旗舰 Redmi Buds 4 Pro手价369元

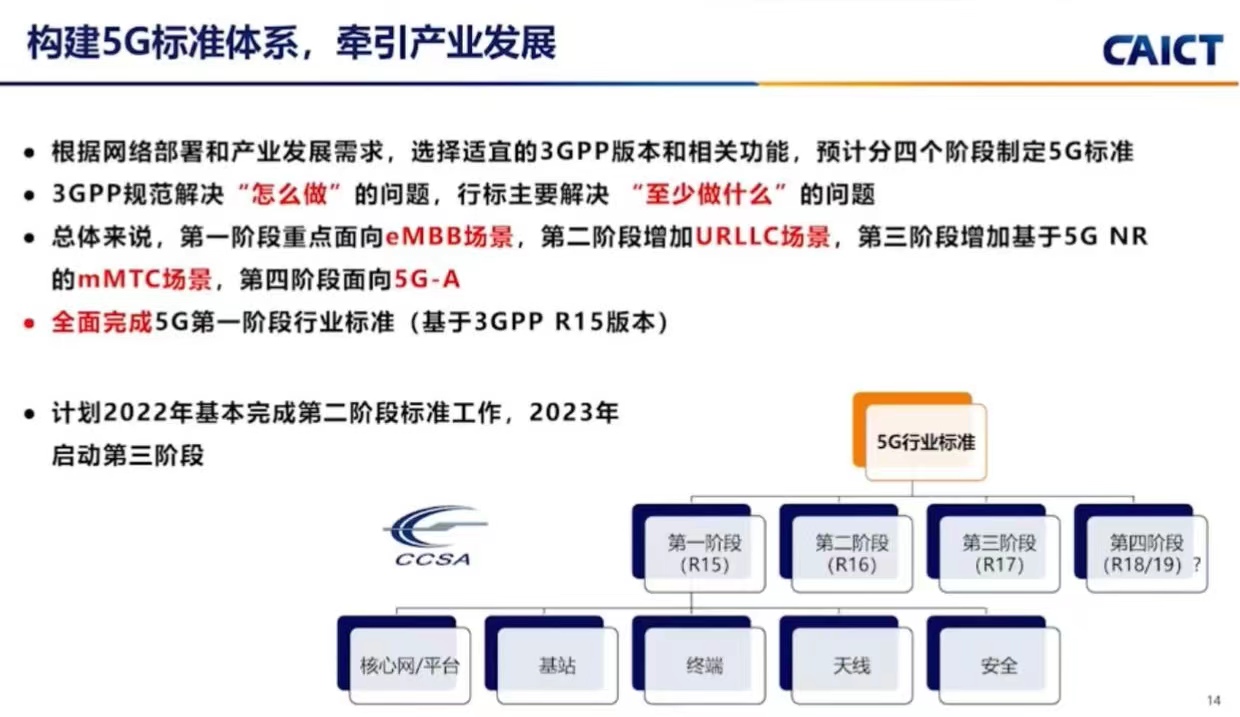

2022-06-26 02:11 - 王志勤:5G增强标准助力行业应用,5G行业标准制定分为四个阶段

2022-06-26 02:12 - 联想拯救者Y9000X 2022发布 轻薄电竞本定价7499元起

2022-06-26 02:11

推荐阅读